กองทุนสำรองเลี้ยงชีพ ถือเป็นอีกหนึ่งแหล่งรายได้สำรอง หลังการเกษียณของพนักงานบริษัท แต่ถ้าเกิดเหตุไม่คาดฝัน เช่น กิจการไปต่อไม่ได้ เราควรจะจัดการกับเงินที่มีในกองทุนนี้อย่างไร ? ไปติดตามกันค่ะ

สำหรับพนักงานบริษัท พนักงานบริษัทเอกชน หรือ “มนุษย์เงินเดือน” ทุกท่าน บางคนอาจจะทราบข้อมูลนี้อยู่แล้ว หรือ บางคนอาจคุ้นๆ ว่าเคยรู้มาก่อนแล้ว แต่…ไม่เป็นไรค่ะ เรามาทบทวนกันก่อนที่จะเข้าสู่เรื่องของคำถาม-คำตอบ (Q&A) เพื่อความเข้าใจที่ตรงกันดีกว่าค่ะ

กองทุนสำรองเลี้ยงชีพ หรือ Provident Fund (PVD) ก็คือ กองทุนที่นายจ้าง และลูกจ้าง ร่วมกันจัดตั้งขึ้นมา ด้วยการร่วมกันใส่เงินเข้ามาในกองทุน

→ เงินส่วนที่ “ลูกจ้าง” จ่ายเข้า PVD จะเรียกว่า “เงินสะสม”

→ เงินส่วนที่ “นายจ้าง” จ่ายเข้า PVD จะเรียกว่า “เงิมสมทบ”

หลังจากนั้น บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) ที่ได้รับคัดเลือกให้ทำหน้าที่ดูแลกองทุน ก็จะนำ “เงินสะสม” และ “เงินสมทบ” ใน PVD ไปบริหารจัดการ เพื่อสร้างดอกผล จนทำให้เกิดสิ่งที่เรียกว่า “ผลประโยชน์ของเงินสะสม” และ “ผลประโยชน์ของเงินสมทบ”

เอาล่ะค่ะ มาถึงจุดนี้หลายคนอาจอยากรู้แล้วว่า ถ้าบริษัทที่ทำงานอยู่ ประสบปัญหาอย่างหนัก และถึงขั้นต้องยุติกิจการ หรือ เลิกจ้างเราไป แบบนี้ จะทำอย่างไรกับ PVD ต่อ ? ไปติดตามกันค่ะ

คำถาม : กรณีที่ถูกเลิกจ้าง และต้องการนำเงินกองทุนสำรองเลี้ยงชีพออกมาใช้ มีขั้นตอนการนำเงินออกมาอย่างไร ผลที่จะตามมาเป็นอย่างไร ?

โดยปกตินายจ้างจะเป็นผู้แจ้งและนำส่งรายงานกรณีที่มีสมาชิกสิ้นสุดสมาชิกภาพ เมื่อมีพนักงานสิ้นสุดอายุการทำงานและไม่มีความประสงค์ขอคงเงินหรือโอนย้ายไปในกองทุนรวมเพื่อการเลี้ยงชีพที่รับโอนเงินจาก PVD (RMF for PVD) และเงินที่สมาชิกจะได้รับจะเป็นไปตามเงื่อนไขในข้อบังคับกองทุนเฉพาะส่วนของบริษัท

- ผลที่จะตามมา เมื่อลูกจ้างนำเงินPVDออกมาใช้ จะถูกคิดภาษีอย่างไร ?

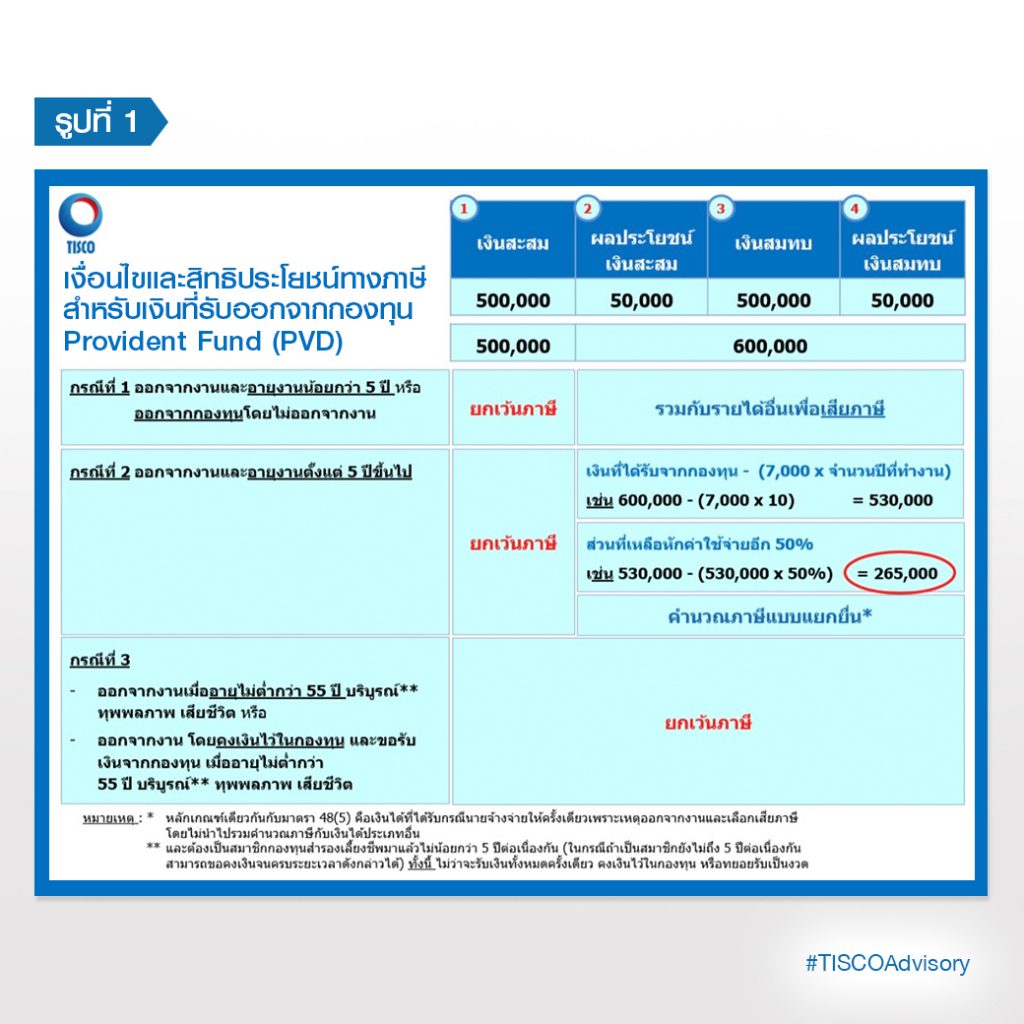

เงื่อนไขในการเสียภาษีตามรูปที่ 1 ค่ะ โดยในเบื้องต้น แต่ละ บลจ. จะทำการหักภาษีไว้ตามอัตราภาษีก้าวหน้า (เงินPVDก้อนใหญ่ ก็จะเสียภาษีเพิ่มขึ้นตามแต่ละลำดับขั้น) สมาชิกต้องดำเนินการยื่นภาษีอีกครั้ง เมื่อถึงคราวต้องยื่นภาษีประจำปีนั้น ซึ่งอาจจะได้คืนหรือเสียเพิ่ม ขึ้นอยู่กับแต่ละบุคคล

คำถาม : กรณีที่ถูกเลิกจ้าง แต่ยังมีเงินเพียงพอสำหรับค่าใช้จ่าย ควรทำอย่างไรกับ PVD ?

ลูกจ้างสามารถเลือกที่จะคงเงินไว้ใน PVD ได้ค่ะ โดย บลจ. จะมีค่าธรรมเนียมการคงเงินไว้ที่ 500บาท/ปี หรือจะทำการโอนย้ายไปยังกองทุน RMF for PVD ซึ่งค่าธรรมเนียมการโอนย้ายจะขึ้นอยู่กับ บลจ. แต่ละแห่งกำหนดค่ะ อย่างไรก็ตามอาจมีคำถามถัดไปว่า…

- แล้วแบบนี้ ถ้าต้องการย้ายเงินจาก RMF for PVD กลับมา PVD ของบริษัทใหม่ที่เพิ่งได้งาน ทำได้หรือไม่?

คำตอบคือ ไม่สามารถย้ายกลับไป PVD ได้ค่ะ - เงินจาก PVD ที่ย้ายไป RMF for PVD จะนำมาใช้สิทธิ์ลดหย่อนภาษีได้หรือไม่?

คำตอบคือ ไม่ได้ค่ะ เนื่องจากได้ใช้สิทธิ์ตอนที่อยู่ใน PVD ไปแล้ว - หากถอนเงินก้อนนี้ออกมาระหว่างทาง จากกองทุน RMF for PVD จะมีผลอย่างไร?

คำตอบคือ เสียภาษีตามเงื่อนไขในรูปที่ 1 (ดูตาราง) เหมือน PVD ค่ะ

คำถาม : หากถูกเลิกจ้าง แต่ไม่ต้องการนำเงินจาก PVD มาใช้ และไม่ต้องการนำเงินก้อนจาก PVD ไปไว้ใน RMF for PVD จะบริหารเงินก้อนนี้เพื่อสร้างผลตอบแทนไว้ใช้ในยามเกษียณอย่างไร ?

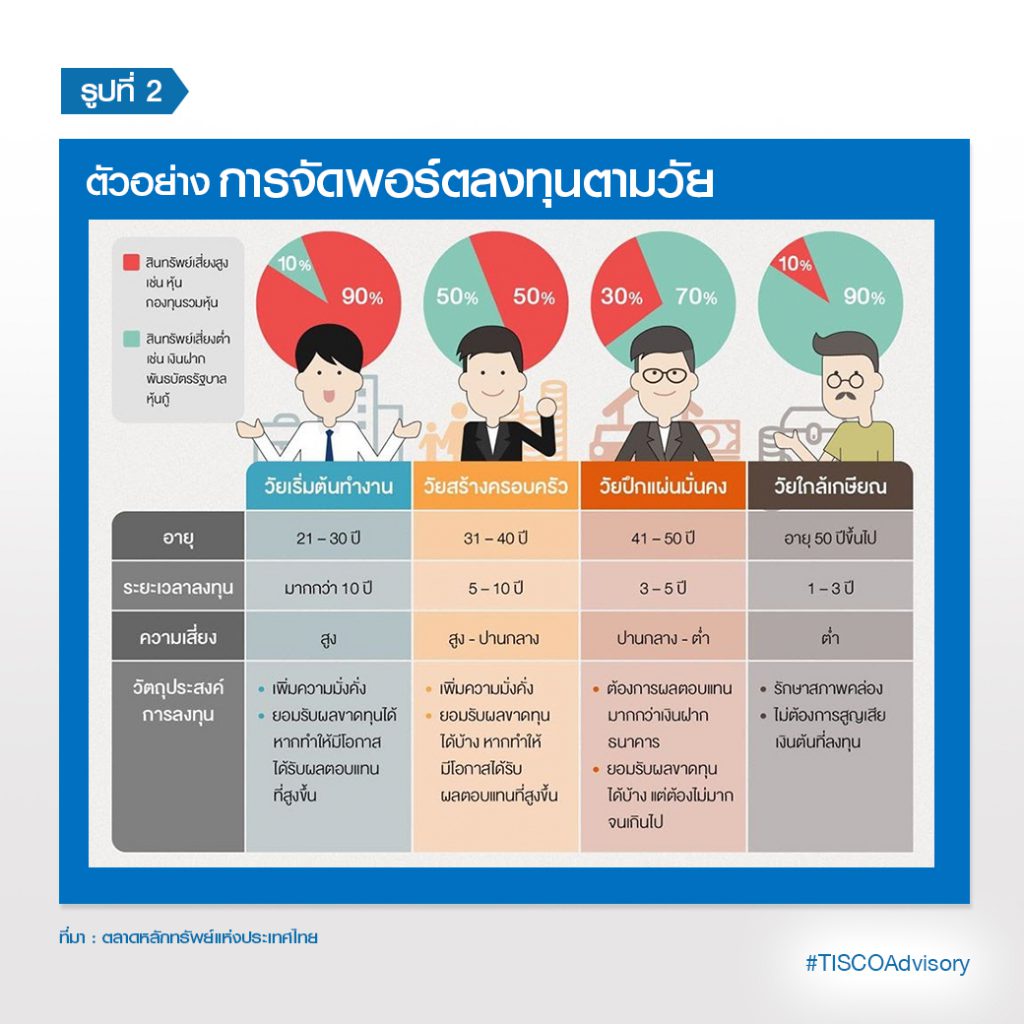

กรณีตกงาน ได้รับเงิน PVD มา แต่ไม่ต้องการนำเงินจาก PVD มาใช้ ถือเป็นเรื่องที่ดี เนื่องจากทำให้เรามีโอกาสที่จะนำเงินจำนวนนี้ไปสร้างผลตอบแทนจากการลงทุนเพิ่มขึ้นได้ โดยเงินจาก PVD ถือเป็นแหล่งเงินออมสำคัญที่ใช้สำหรับการเกษียณอายุ จึงควรลงทุนตามความเสี่ยงที่ยอมรับได้ในแต่ละช่วงอายุ (ตามรูปที่ 2)

จากรูปข้างต้น เราสามารถแบ่งการจัดพอร์ตลงทุนได้เป็น 4 แบบตามช่วงอายุและความเสี่ยงที่ยอมรับได้ ดังนี้

- วัยเริ่มต้นทำงาน (21-30 ปี) เป็นวัยที่ยังไม่มีภาระที่ต้องรับผิดชอบมากนัก จึงสามารถจัดสรรเงินไปลงทุนในตราสารที่มีความเสี่ยงสูงอย่างหุ้นพื้นฐานดีได้ถึง 90% ส่วนอีก 10% ที่เหลือควรเก็บไว้ในรูปของเงินฝากและตราสารหนี้ต่างๆ เช่น เงินฝากประจำ พันธบัตรรัฐบาล หุ้นกู้ เป็นต้น

- วัยสร้างครอบครัว (31-40 ปี) เป็นวัยที่มีหน้าที่การงานจะเริ่มมั่นคง รายได้เพิ่มสูงขึ้น แต่ภาระค่าใช้จ่ายก็สูงขึ้นเช่นกัน ระดับความเสี่ยงที่ยอมรับได้น้อยลง จึงอาจลดสัดส่วนการลงทุนในหุ้นเหลือเพียง 50% และเพิ่มสัดส่วนของเงินฝากและตราสารหนี้ เพื่อ balance ความเสี่ยง

- วัยปึกแผ่นมั่นคง (อายุ 41-50 ปี) เป็นวัยที่มีฐานเงินเดือนสูงขึ้น แม้จะยังมีภาระทางการเงินอยู่ แต่ก็ไม่เยอะมาก เหลือเวลาหารายได้อีกไม่กี่ปี จึงอาจเน้นนำเงินไปลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำอย่างเงินฝากและตราสารหนี้ประมาณ 70% และแบ่งเงินมาลงทุนในหุ้นอีกประมาณ 30%

- วัยเกษียณ (อายุ 50 ปีขึ้นไป) เป็นวัยที่เหลือเวลาหารายได้อีกไม่กี่ปี ส่วนใหญ่จะอยู่ได้ด้วยเงินสะสมของตนเอง มีค่ารักษาพยาบาลที่เพิ่มขึ้น การลงทุนจึงอาจอยู่ในรูปของเงินฝากและตราสารหนี้ที่มีความเสี่ยงต่ำประมาณ 90% และอาจจัดสรรเงินเงินลงทุนในหุ้นอีกไม่เกิน 10% เพื่อหวังผลตอบแทนที่สูงขึ้น (Source: www.set.or.th)

ทั้งนี้ สัดส่วนการลงทุนจะขึ้นอยู่กับความเสี่ยงที่ยอมรับได้ของแต่ละบุคคล คนที่มีอายุน้อยอาจลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงได้มาก เพื่อเปิดโอกาสรับผลตอบแทนที่ดีขึ้นในระยะยาว

ในทางกลับกัน คนที่มีอายุมากขึ้นอาจเพิ่มสัดส่วนการลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำ เพื่อลดความผันผวนของเงินลงทุนและมุ่งคงเงินไว้ใช้ในยามเกษียณ

อย่างไรก็ตาม เราต้องไม่ลืมที่จะเตรียมเงินสภาพคล่องสำรองไว้อย่างน้อย 3-6 เท่าของค่าใช้จ่ายต่อเดือนด้วย เพื่อใช้ในยามฉุกเฉิน ซึ่งจะได้มีเงินเพียงพอสำหรับเป็นค่าใช้จ่ายต่างๆ ที่เกิดขึ้นตลอดทุกช่วงวัยค่ะ

บทความโดย TISCO Advisory

บทความอื่นที่เกี่ยวข้อง : 5 ข้อคิดทางการเงินที่ควรทำทันทีหลังเกิดวิกฤติโควิด-19